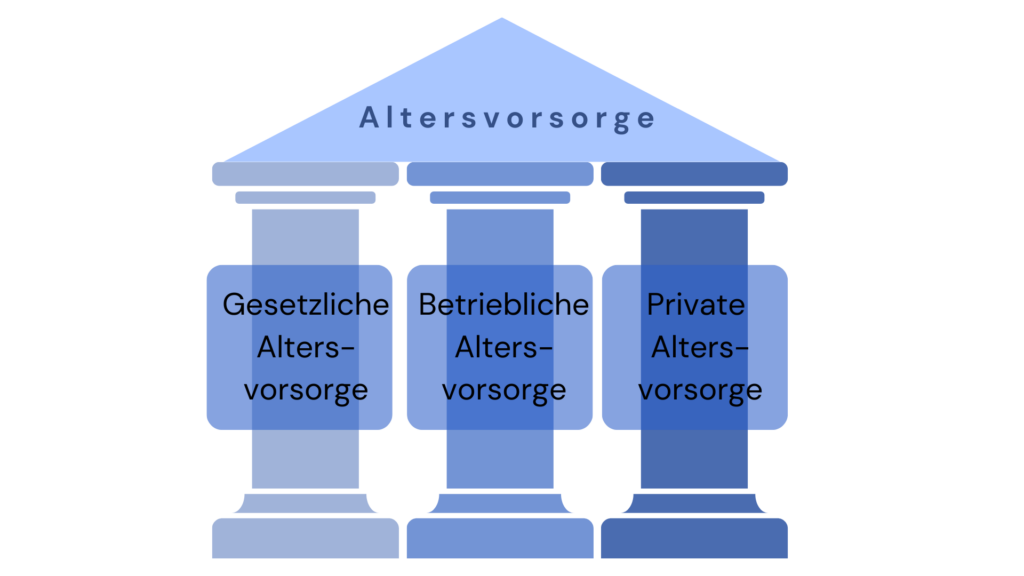

Das deutsche Rentensystem besteht aus drei Säulen, welche Ihnen eine umfangreiche Altersvorsorge gewährleisten sollen. In dieser kleinen Einführung erklären wir, wie die drei Säulen der Altersvorsorge funktionieren und wie Sie heute schon für das Rentenalter vorsorgen können.

Altersvorsorge, ein Thema, was Sie schon heute beschäftigen sollte

Während man jung und gesund ist, stellt sich verständlicherweise nur den wenigsten von uns die Frage nach dem „wie geht es weiter?“. Wie geht es weiter, wenn der Renteneintritt bevorsteht, die monatlichen Gehaltszahlungen ausbleiben und das vielleicht sogar früher als beabsichtigt? Wie viel Geld hat man im Alter noch zur Verfügung, reicht es, um seinen Lebensstandard beizubehalten? Und was können wir alle schon jetzt tun, um keine Bauchschmerzen bei diesen Fragen zu bekommen? All diese Themen werden unter dem Begriff „Altersvorsorge“ zusammengefasst und bilden einen Kernbereich unserer Beratung und Dienstleitung.

Seinen Ruhestand auch angesichts der eigenen, finanziellen Situation genießen zu können, ist nur wenigen Menschen möglich, wenn sie sich nur auf die „Hauptsäule“, namentlich die gesetzliche Rentenversicherung, verlassen. Mehr zu dem drei Säulen Modell aber gleich.

Dass die gesetzliche Rente alleine als Vorsorge heutzutage nicht mehr ausreichen wird, davon berichtet dieser erschreckende Beitrag:

Mit dem Laden des Videos akzeptieren Sie die Datenschutzerklärung von YouTube.

Mehr erfahren

Wir als freie Finanzberater kümmern uns um Ihre Altersvorsorge und unterstützten Sie umfassend, damit Sie Ihrem Renteneintritt entspannter entgegenblicken können. Welche Möglichkeiten Sie haben, privat für später vorzusorgen, und wie wir Ihnen hierbei helfen können, erfahren Sie am besten bei einem persönlichen ersten Gespräch. Kontaktieren Sie uns gerne jederzeit – wir freuen uns auf Sie!

Was ist die Rentenlücke?

Wer in seinem Leben überwiegend berufstätig ist und in die Rente einzahlt, erhält nur etwa 45 Prozent des letzten Bruttoeinkommens als gesetzliche Rente. Dies stellt vor allem Menschen, die einkommensschwächer sind oder solche, die etwa wegen der Pflege von Angehörigen oder Kindern nicht durchweg arbeiten konnten, vor enorme finanzielle Probleme beim Renteneintritt.

Die Rentenlücke bezeichnet die Differenz zwischen dem zuletzt bezogenen Gehalt und dem Geld, welches man aus der gesetzlichen Rentenversicherung bezieht. Und diese Lücke wird zusehends größer. Hier können Sie Ihre eigene Rentenlücke berechnen.

Die Zahlen machen deutlich, wie wichtig es ist, sich nicht auf die gesetzliche Rentenversicherung allein zu verlassen. Unser Rentensystem ist zwar stark, aber auch nicht unendlich belastbar und die Leistungen reichen schon lange nicht mehr für eine umfassende Alterssicherung aus.

Exkurs: Das Rentenniveau

Ein anderer, wichtiger Begriff, den Sie im Zusammenhang mit der Altersvorsorge und dem Rentensystem kennen sollten, ist das Rentenniveau. Dieses gibt an, wie viel Prozent des durchschnittlichen Erwerbseinkommens die gesetzliche Rente in Deutschland durchschnittlich beträgt. Es zeigt also an, wie sich die Renten im Verhältnis zu den Löhnen im Laufe der Jahre entwickeln. Auch zeigt es an, wie gut oder schlecht die Leistungen und somit die Rentenhöhe ist und mit welchem Lebensstandard ehemalige Arbeitnehmer später rechnen können.

So funktionieren die 3 Säulen der Altersvorsorge

Das „3-Säulen-Modell“ der Altersvorsorge in Deutschland stellt einen zentralen Baustein der sozialen Sicherung im Alter dar. Diese Struktur, entworfen, um die finanzielle Absicherung im Ruhestand zu gewährleisten, basiert auf drei grundlegenden Säulen. Jede Säule erfüllt dabei spezifische Funktionen und trägt zur Gesamtheit der Altersvorsorge bei. In diesem Kontext sind die gesetzliche Rentenversicherung, die betriebliche Altersvorsorge und die private Altersvorsorge die zentralen Elemente, die gemeinsam ein umfassendes Netzwerk bilden, um den individuellen Bedürfnissen der Bürgerinnen und Bürger in ihrer finanziellen Vorsorge im Alter gerecht zu werden.

Öffentlich-rechtliche Pflichtsysteme

Die erste Säule, welche für die Bevölkerung am wichtigsten ist, besteht aus der gesetzlichen und berufsständischen Rente – sie bildet die Hauptsäule. Damit jeder Mensch in Deutschland eine grundlegende Basisvorsorge hat, gibt es die öffentlich-rechtlichen Pflichtsysteme als staatlich garantiertes Fundament. Konkret zählen hierzu die gesetzliche Rentenversicherung, die Beamtenversorgung, die Alterssicherung der Landwirte und die berufsständische Versorgung. Hierzu zählen aber auch die Leistungen der Versorgungswerke, welche für bestimmte Freiberufler zuständig sind.

Auf die gängige Altersrente, die Regelaltersrente, der deutschen Rentenversicherung haben fast alle Menschen, die gearbeitet haben oder Kinder erzogen haben, einen Anspruch. Voraussetzung hierfür sind eine fünfjährige Mindestversicherungszeit, auch Wartezeit genannt. Des Weiteren muss ein bestimmtes Alter erreicht werden. Diese Altersgrenze stieg seit über 10 Jahren stufenweise, das Rentenalter beträgt aktuell 67 Jahre. Der Rentenanspruch ist ein wichtiges Element unseres Sozialstaates; obgleich hier tiefe Risse zu erkennen sind (s. o.)

Wir sehen also, dass die gesetzliche Rentenversicherung hier also die wichtigste Rolle spielt. Alle Arbeitnehmer und Auszubildende, bestimmte Gruppen von Selbstständigen, Personen, die Unterhaltsersatzleistungen wie Kranken- oder Arbeitslosengeld beziehen oder Kinderpflege oder Angehörigenpflege ausführen sowie den Bundesfreiwilligendienst (BFD), ein Freiwilliges Soziales Jahr (FSJ) oder Freiwilliges Ökologisches Jahr (FÖJ) absolvieren, sind hier pflichtversichert.

Hinsichtlich der Rente wird zwischen drei Arten unterschieden: Die Rente wegen des Alters, also die Regelaltersrente, die Renten wegen verminderter Erwerbstätigkeit (bei teilweiser oder voller Erwerbsminderung) sowie die Rente wegen des Todes, die an die Angehörigen in Form der Witwen- oder Witwerrente, Waisenrente oder Erziehungsrente ausgeschüttet wird.

Betriebliche Altersvorsorge

Arbeitnehmer haben einen gesetzlichen Anspruch gegenüber ihrem Arbeitgeber auf eine betriebliche Altersvorsorge (bAV). Sie können sich hierdurch eine Betriebsrente aufbauen, die neben der gesetzlichen Rente eine gute, finanzielle Basis fürs Alter schafft. Koordiniert wird die betriebliche Altersvorsorge durch den Arbeitgeber, welcher also auch über die Art der Anlage entscheidet und die Beitragszahlungen abwickelt.

Man unterscheidet in der Regel zwischen fünf verschiedenen Durchführungswegen der betrieblichen Altersvorsorge:

- Pensionskasse

- Pensionsfonds

- Unterstützungskasse

- Pensionszusage

- Direktversicherung

Gut zu wissen: Je nach Darstellung wird die bAV als zweite Säule bezeichnet, jedenfalls steht sie neben der Hauptsäule, bestehend aus den staatlichen Rentenversicherungen.

Private Altersvorsorge

Als dritte Säule der Altersvorsorge dient die private Vorsorge, wozu etwa Versicherungen und andere Finanzprodukte zählen. Wer für sein Alter privat vorsorgen will, kann einen Teil seines Geldes etwa in Aktien, ETFs und andere Sparpläne investieren oder Immobilien als Kapitalanlage nutzen. Die private Altersvorsorge bietet durch ihre Dynamik und Flexibilität mehr Renditemöglichkeiten als die vorgenannten Säulen und sollte in keinem Fall vernachlässigt werden.

Welche Möglichkeiten privater Vorsorge gibt es?

Es bestehen eine Vielzahl an Möglichkeiten, privat sinnvoll vorzusorgen und somit das volle Potenzial des 3-Säulen-Modells auszuschöpfen. Beispielsweise kann eine fondsgebundene Rentenversicherung die Vorteile einer klassischen Rentenversicherung mit den Renditechancen am Kapitalmarkt verbinden.

Daneben kann auch mit der Riester Rente oder Rürup Rente das Einkommen im Alter aufgestockt werden. Ein kurzer Exkurs:

Bei der Riester Rente handelt es sich um eine beliebte Art der privaten Altersvorsorge: Riester Verträge werden durch Zuschüsse vom Staat und steuerliche Vorteile gefördert, Zielgruppe sind hier vor allem Familien und Erwerbstätige mit eher geringerem Einkommen. Die Riester Rente besteht neben der gesetzlichen Rente als lebenslange Zusatzrente und kann bei Bedarf auch als Sofortrente ausgezahlt werden. Die Bürger sollen hierdurch animiert werden, selbstständig fürs Alter vorzusorgen. Allerdings sind mit dem Abschluss dieser Verträge hohe Kosten verbunden und auch die laufenden Kosten der Versicherung sollten nicht unterschätzt werden. Mit Blick auf die Rendite sind hier nicht jedoch keine allzu hohen Summen zu erwarten, da es eine gesetzlich verankerte Beitragsgarantie hinsichtlich der Beiträge und Zulagen gibt. Mehr über die Vor- und Nachteile der Riester Rente lesen Sie hier.

Wie die Riester-Rente funktioniert, können Sie sich in diesem Video ansehen (ca. 3 Minuten):

Mit dem Laden des Videos akzeptieren Sie die Datenschutzerklärung von YouTube.

Mehr erfahren

In diesem Video wird Ihnen die betriebliche Altersvorsorge bAV erklärt und deren Durchführungswege (ca. 3 Minuten):

Mit dem Laden des Videos akzeptieren Sie die Datenschutzerklärung von YouTube.

Mehr erfahren

Die Rürup Rente, auch Basis-Rente genannt, dient vorwiegend als private Altersvorsorge für Selbstständige. Auch diese Rente wird staatlich gefördert, die Beiträge hierfür können von der Steuer abgesetzt werden, während die Auszahlung im Alter versteuert werden muss. Der Rürup-Vertrag ist kapitalgedeckt: Während der Ansparphase zahlt der Versicherte durch Beiträge regelmäßig ein, um davon die spätere Rente auszahlen zu lassen.

Eine weitere Möglichkeit der privaten Vorsorge besteht im Abschluss einer Kapital-Lebensversicherung.

Die Kapital-Lebensversicherung vereint zwei wichtige Komponenten: die Leistungen im Erlebens- sowie im Todesfall. Die Erlebensfallleistung besteht aus einer garantierten Versicherungssumme und den erwirtschafteten Überschüssen. Versicherte können frei wählen, ob die Summe als monatliche Rente oder auf einmal ausgezahlt werden soll. Verstirbt der Versicherte während der Vertragslaufzeit, wird die Versicherungssumme an die Hinterbliebenen ausgezahlt. Diese entspricht in der Regel der garantierten Versicherungssumme, welche sich wiederum nach dem abgeschlossenen Vertrag bestimmt.

Ein kleiner Exkurs: Eine Risiko-Lebensversicherung funktioniert so ähnlich, deckt aber nur den Todesfall ab. Sie zahlt die vertraglich vereinbarte Versicherungssumme im Fall des Ablebens des Versicherungsnehmers vor Ablauf der Versicherungsdauer. Die Hinterbliebenen können hierdurch Einkommenseinbußen überbrücken. Sinn der Risiko-Lebensversicherung ist also vorrangig, die eigene Familie im Todesfall finanziell abzusichern, sie aber kann auch von Banken als Sicherheit für einen Kredit herangezogen werden – als private Altersvorsorge dient diese Art der Lebensversicherung jedoch nicht.

Drei Säulen Modell: Warum es funktioniert

Das drei Säulen Modell beruht also auf einer ausgewogenen Kombination dieser drei Komponenten, die gemeinsam eine umfassende Absicherung im Alter gewährleisten sollen. Durch die Diversifizierung der Altersvorsorge wird versucht, auf verschiedene Lebenssituationen und Bedürfnisse der Bürger einzugehen und gleichzeitig die Nachhaltigkeit des Systems zu gewährleisten.

Weshalb sich die Säulen gegenseitig brauchen

Das drei Säulen Modell funktioniert deshalb gut, weil die einzelnen Säulen die Schwachstellen der jeweils anderen ausgleichen und daher in der Kombination eine umfassende und stabile Altersvorsorge bilden. Denn diese ist, auf eine Säule allein gestützt, schwer in nötigem Maße zu erreichen. Die anhaltend niedrige Geburtenrate und die steigende Lebenserwartung schlagen sich auch in der gesetzlichen Rentenversicherung nieder und machen es schwer, den sogenannten Generationsvertrag weiterhin einzuhalten. Es gibt mehr Rentenbezieher und immer weniger Beitragszahler. Abseits der Zahlen und Daten, die dies belegen, reicht ein Blick auf die Straßen, um traurige Gewissheit zu erlangen: Immer mehr Rentnerinnen und Rentner leben in Armut, kommen kaum über die Runden und sind auf karitative Hilfen angewiesen. Daher ist es für uns alle so wichtig, sich nicht nur auf die Hauptsäule der gesetzlichen Rente zu verlassen, sondern die Altersversorgung selbst in die Hand zu nehmen.

Warum Sie die drei Säulen brauchen

Die gesetzliche Rentenversicherung bildet für den Großteil der Rentner die hauptsächliche Einkommensquelle. Zwar funktioniert sie gerade noch, doch ein finanziell abgesichertes Leben mit einem Standard wie zuvor wird für kaum einen Rentner mehr möglich sein, der sich allein auf die gesetzliche Rente verlässt. Die betriebliche Altersvorsorge bietet hingegen eine gute Ergänzung und sichert Sie so zusätzlich über ihren Arbeitsplatz ab, doch auch sie hat Nachteile und passt nicht mehr ganz zu der modernen Arbeitswelt, die von Dynamik und hoher Fluktuation geprägt ist.

Einen wirklichen Unterschied macht die private Vorsorge, welche Sie allein in der Hand haben. Dies bedeutet natürlich auch, dass Sie sich hierum selbst kümmern müssen. Wie hoch der Anteil jeder Säule bei der späteren Rente hat, hängt von vielen Faktoren ab: Die Altersversorgung ist eben eine sehr persönliche Sache und hängt maßgeblich von ihren Wünschen, Anforderungen, Plänen und Möglichkeiten ab.

3 Säulen System: Das können wir für Sie tun

Wir als freie Finanzberater helfen Ihnen, die drei Säulen der Altersvorsorge richtig zu nutzen und Ihnen die finanziellen Sorgen über den Rentenbeginn zu nehmen.

Als Ihre Ansprechpartner in allen finanziellen Belangen stehen wir Ihnen mit Rat und Tat zur Seite und analysieren Ihren Finanzbedarf und ermitteln, was es braucht, um Ihre finanziellen Wünsche und Ziele kurz-, mittel- und langfristig zu erfüllen.

Ihre finanzielle Absicherung, auch und vor allem im Rentenalter, begreifen wir als ganzheitliches Konzept, weshalb wir uns neben der reinen Vermögensberatung auch auf das Versicherungswesen und Immobilien als Kapitalanlage spezialisiert haben. Wir arbeiten gänzlich unabhängig und können Ihnen daher ein breit gefächertes Portfolio bieten, aus dem wir Ihre maßgeschneiderte Lösung finden.

Fazit: 3-Säulen-Modell

Das 3-Schichten-Modell der Altersvorsorge in Deutschland bildet die Grundlage für eine nachhaltige und ausgewogene Absicherung im Alter. Diese Struktur besteht aus der gesetzlichen Rentenversicherung als erster und tragender Säule, der betrieblichen Altersvorsorge als zweiter Säule und der privaten Altersvorsorge als dritter Säule. In diesem Kontext spielt die private Vorsorge eine entscheidende Rolle, um individuelle Rentenansprüche zu ergänzen und die sogenannte Rentenlücke zu schließen.

Die erste Säule, die gesetzliche Rentenversicherung, bildet das Fundament der Altersvorsorge in Deutschland. Hierbei handelt es sich um ein umlagefinanziertes System, bei dem die Beiträge der Erwerbstätigen direkt an die Rentenempfänger fließen. Dieses Solidarmodell ist darauf ausgelegt, die Lebenssituation der Rentenberechtigten zu verbessern und eine Grundversorgung im Alter sicherzustellen. Allerdings reichen die Leistungen der gesetzlichen Rentenversicherung allein oft nicht aus, um den gewohnten Lebensstandard zu halten, insbesondere bei steigender Lebenserwartung und veränderter Arbeitswelt.

Die zweite Säule, die betriebliche Altersvorsorge, ergänzt die gesetzliche Rente durch zusätzliche Vorsorgeleistungen, die über Arbeitgeberinitiativen organisiert werden. Unternehmen schließen entsprechende Verträge ab, um ihren Mitarbeitern im Alter eine zusätzliche finanzielle Sicherheit zu bieten. Dieser Schutzmechanismus zielt darauf ab, die Einkommenssituation der Erwerbstätigen im Ruhestand zu stabilisieren. Die betriebliche Altersvorsorge richtet sich in erster Linie an Beschäftigte in der Privatwirtschaft und schafft somit eine ergänzende Absicherung für eine spezifische Zielgruppe.

Die dritte Säule, die private Altersvorsorge, bietet den Versicherten die Möglichkeit, individuell für ihre finanzielle Zukunft vorzusorgen. Hierzu gehören verschiedene Versicherungsprodukte, Sparpläne und Vermögensaufbaustrategien. Die Vielfalt an Angeboten ermöglicht es den Versicherten, ihren Vorsorge-Mix nach den eigenen Bedürfnissen und finanziellen Möglichkeiten zu gestalten. Private Rentenversicherungen, Riester- und Rürup-Renten sowie private Sparpläne sind einige der Instrumente, die eine breite Palette für den Vermögensaufbau im Alter bieten.

Die private Altersvorsorge spielt eine Schlüsselrolle bei der Alterssicherung. Sie ermöglicht den Erwerbstätigen, zusätzliches Kapital aufzubauen und somit ihre finanzielle Unabhängigkeit im Alter zu sichern. Dabei ist es wichtig, den Überblick über die verschiedenen Verträge und Produkte zu behalten und diese sorgfältig auf die individuellen Bedürfnisse abzustimmen.

Ein weiterer Aspekt, der im Kontext der privaten Altersvorsorge von Bedeutung ist, sind die verschiedenen Schichten, in denen diese organisiert ist. Die Basis bilden die kapitalgedeckten und die fondsgebundenen Produkte, die jeweils unterschiedliche Risiko- und Renditeprofile aufweisen. Diese Schichten erlauben es den Versicherten, ihre Anlagestrategien den eigenen Präferenzen anzupassen und somit eine maßgeschneiderte Vorsorgelösung zu schaffen.

Insgesamt zeigt sich, dass das 3-Säulen-Modell der Altersvorsorge in Deutschland eine ausgewogene und flexible Struktur bietet. Die gesetzliche Rentenversicherung, die betriebliche Altersvorsorge und die private Altersversorgung ergänzen sich, um den individuellen Bedürfnissen gerecht zu werden. Letztere spielt dabei eine entscheidende Rolle, um die Lebensqualität im Ruhestand zu gewährleisten.